はじめに|教育費の中で最も大きなインパクト、それは【大学費】

お子さんの将来に備えて、教育費の準備をしているご家庭も多いと思いますが――

その中でも、特に家計に大きなインパクトを与えるのが【大学費用】です。

文部科学省や各種調査によると、2024年現在の大学4年間にかかる平均費用は以下のとおりです▼

- 国公立大学:約 500万円

- 私立文系大学:約 700万円

- 私立理系大学:約 850万円

これだけでも「ひゃ〜!」という金額ですが、これはあくまで今の水準。

この先10年、20年後には、インフレや物価上昇の影響を受けて、さらに負担が増えることが予想されます。

学費だけじゃない!大学進学にかかる“想定外の出費”も

大学進学にかかるお金は、授業料や入学金だけではありません。

▼実際に想定される費用には、こんなものもあります。

- 実家から通えない場合は【一人暮らし費用・仕送り】が発生

- 通学の【交通費や定期代】もバカにならない

- パソコン・教材費・資格取得講座など、【学習関連費】もかさむ

こうした**“見えにくい出費”**も積み重なると、相当な金額になります。

「とりあえず学費さえ用意しておけば大丈夫でしょ」

…と甘く見ていると、進学直前に焦ることになるかもしれません。

わが家は3歳から準備スタート!きっかけは“将来の安心感”

こうした現実を知っていた私は、わが子が3歳の頃から【大学費の準備】を始めました。

「まだ早いんじゃない?」と思われるかもしれませんが、むしろ早い方がラクなんです。

月々の積立額も小さく済むし、資産運用の選択肢も広がる。

何より、「大学費はちゃんと準備できてる」という親としての安心感が持てるのが大きかったです。

このブログで伝えたいこと

本記事では、そんな我が家の経験をもとにした、

**「幼児期から始める大学費の資産計画」**について、リアルにお話していきます。

ちょっと主観的な意見も交えつつにはなりますが、

- 「まだ小さいけど、教育費そろそろ考えたい…」

- 「大学費っていくらかかるの?」

- 「どんな準備をしておけばいいのか知りたい」

そんな風に考えているパパ・ママの参考になれば嬉しいです☺

そもそも、大学進学って本当に必要?

「大学卒」と「高卒」で、こんなに違う!収入格差のリアル

大学進学を考える上で、やっぱり気になるのはお金のメリットですよね。

実は、世の中の多くの企業ではいまだに「大卒」がひとつのステータス。

初任給からして、大卒と高卒ではしっかり差がつけられているのが現実です。

求人票を見ても、「高卒」と「大卒」では明確に給与の差があるし、調べてみるとなんと生涯年収で約5,000万円の差が出るというデータも。

仮に、大学にかかるお金が総額1,000万円だったとしても、それで将来的に5,000万円多く稼げる可能性があるなら、投資としては十分すぎるほど“元が取れる”と言えるのではないでしょうか。

私の実体験:大卒というだけで、給料が●万円も違った話

私自身、正社員として働いていたときに強く感じたことがあります。

それは、「大卒」という肩書きがあるだけで、高卒の同期よりお給料が4万8千円も高かったということ。仕事内容はまったく同じ。休みも同じ。むしろ、特別な知識なんて何も持っていなかったのに、です。

私はいわゆる“三流大学”出身ですが、それでも「大卒」というだけで給与面の待遇は明らかに違っていました。

一方で、同じ部署にいた高卒の同期は、たびたび「不公平だよね…」と不満を口にしていたのを覚えています。

この経験からも、やはり進学しておいて損はないと私は思っています。

学歴コンプレックスに悩まされないために

これは完全に私の主観ですが、、、

正直、高卒の方の中には「学歴コンプレックス」を感じている人が多い印象があります。私は三流大学出身なので「大卒=賢い」とは全く思っていませんし、実際に大卒にもいろんな人がいます。

でも不思議と、高卒の方の方が「自分は大卒じゃないから…」と引け目を感じてしまっているように見えることがあるんです。

コンプレックスって、持っていてもプラスになることはほとんどありません。

だからこそ、「やりたいことがまだ決まっていない」高校生には、大学に進む選択をしてほしいなと、個人的には思っています。

大学4年間は、若さの“ゴールデンタイム”

もし高校を卒業してすぐに就職すると、18~19歳で社会人スタート。

もちろんそれが悪いわけではありませんが、

人生で一番自由でエネルギーがある時期を、毎日仕事に追われる生活にしてしまうのは少しもったいない気がします。

高校生の時に知っている世界は、思っている以上に狭いもの。

未成年で、自由もお金も限られていて、親の同意がなければできないことばかり。

一方で、大学に進学すれば、見える世界が一気に広がります。▼

- アルバイトやミニ事業をして、自分のお金を稼げる

- 車の免許を取って、友達とドライブ旅行にも行ける

- 好きなサークルで活動して、自分の「好き」に熱中できる

- 好きな時間に好きなことを学び、人間関係も広がる

ただ遊んでいるように見えても、そこには感動や経験、発見が詰まっています。

20代前半の体験は、60歳で味わう自由とは、まったく価値が違いますよね。

大学生という肩書きがくれる“出会い”と“気づき”

大学時代には、本当にいろんな人に出会います。

- 型破りな教授

- 海外からの留学生

- 熱血な運動部員

- ゲームに全振りのオタク系学生

- キラキラなパリピ系まで…

これまでの価値観がひっくり返るような、そんな出会いがたくさん待っています。

こういう多様な人との関わりの中で、「人との接し方」や「考え方の違い」を自然と学ぶことができる。

そしてその経験が、社会に出たとき、意外と大きな武器になると私は感じています。

大学は“お金”じゃなくて“未来”の話

大学進学って、単なる学費の問題ではなくて、

「どんな人生のスタートを切るか」「どんな選択肢を持てるか」につながっていると思うんです。

もちろん進学しない道を選ぶ人もいるし、それが正解なケースもあるけれど。

“行ける準備”だけはしてあげることが、親としてのサポートかなと思っています。

次回は、そんな我が家がどうやって大学費を3歳からコツコツ準備してきたのか、

そのリアルな資産形成の方法について、具体的にご紹介していきますね!

3歳から始める、大学費用の【資産計画】

大学に進学するかどうかの議論はさておき、実際に子どもが大学へ行きたいかは、正直その時にならないとわかりませんよね。

でも私は、「子どもに大学進学という選択肢をちゃんと用意してあげたい」と強く思っています。

もちろん、大学費用はかなり高額ですし、家庭の事情も人それぞれ。状況は変わることも多いので、実際に通わせられるかどうかは別問題かもしれません。

それでも、今から準備できることは確実にあります。

私はお金の勉強をしてきたので、子どもに「奨学金という名の借金」を背負わせたくないと考えています。そのため、子どもが3歳の頃から大学費用の資産計画を立て、少しずつ実践してきました。

この経験を、これから詳しくお伝えしますね。

現実的な目標金額を設定する

「大学費用」といっても、実はかなり幅があります。

例えば医大の費用はものすごく高く、簡単に払える額ではありません。逆に、費用が抑えられる国公立大学は誰でも入れる大学ではありません。(入ってくれたら嬉しいですが😢)。

現実的には、私立の文系か理系に進む可能性が高そうです。

我が家は夫婦ともに平均年収の、いわゆる“ザ・普通の家庭”。毎月の積み立てにも限度があります。

そこで、私立文系と理系の学費の中間あたりを見て、目標金額を700万円に設定しました。

次はこの「700万円」を目指してどんな資産形成をしているか、具体的な方法やコツをご紹介していきますね!

【貯金】と【投資】の二刀流で、目標達成をめざす

700万円という大学資金。単純に考えると、貯金だけでも準備は可能です。

たとえば…

700万円 ÷ 15年 ÷ 12か月 = 約38,888円/月

この金額を15年間コツコツ積み立てれば達成できます。

でも、現実はそんなに甘くありませんよね。

住宅ローン、老後資金、車の買い替え、旅行、突発的な支出…

大学資金だけに毎月約4万円を15年も積み立て続けるのは、正直厳しいご家庭も多いはず。私もそのひとりです。

そこでたどり着いた結論が、**【貯金】と【投資】を組み合わせる “二刀流戦略”**です。

まずは「児童手当」をフル活用!

大学資金として真っ先に思い浮かんだのが、児童手当の全額貯金です。

2024年10月からは、所得制限の撤廃により、すべての子どもが対象となりました。

これは教育資金を準備するうえで、非常に心強い制度です。

▼【支給額の目安】

- 0~3歳未満:月15,000円

- 3歳~高校生まで:月10,000円

(第3子以降はさらに手厚く)

↑これを0歳から18歳まですべて貯めた場合、約200万円になります。

つまり、目標の700万円のうち200万円を確保済みと考えると、残りは500万円。

この時点で、かなりゴールが近づいた感じがしませんか?

残り500万円は【投資】で増やす

とはいえ、500万円を貯金だけで15年かけて貯めるのも、まだまだ大変。

毎月約27,777円の積み立てが必要になります。

そこで頼るのが、時間を味方につけたインデックス投資です。

投資初心者の方でも取り組みやすく、再現性も高いと言われる方法ですね。

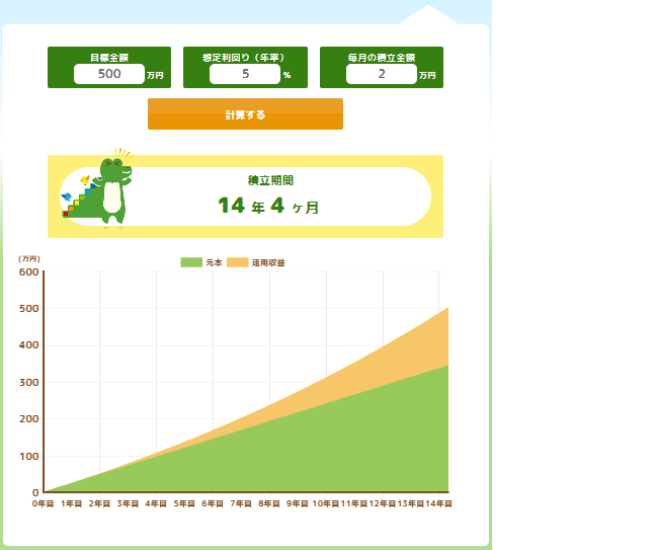

15年間で500万円を作るには?

金融庁の「つみたてシミュレーター」で試算したところ、

- 年利5%で

- 毎月20,000円の積立

参考:金融庁 つみたてシュミレーターより「https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator/」

これで、15年後に約500万円が見込めるという結果が出ました。

2万円の投資なら現実的に感じるご家庭も多いのではないでしょうか。

私が選んだ投資商品は「S&P500」

私自身は2022年から、アメリカの代表的な株価指数であるS&P500のインデックスファンドで運用しています。

長期で見れば年利5~8%のリターンが期待できることや、200年以上の実績があることから、「大学費用の準備に向いている」と判断しました。

なお、投資についての詳しい説明は、YouTubeや書籍に良質な情報がたくさんあるので、ここでは省略します。

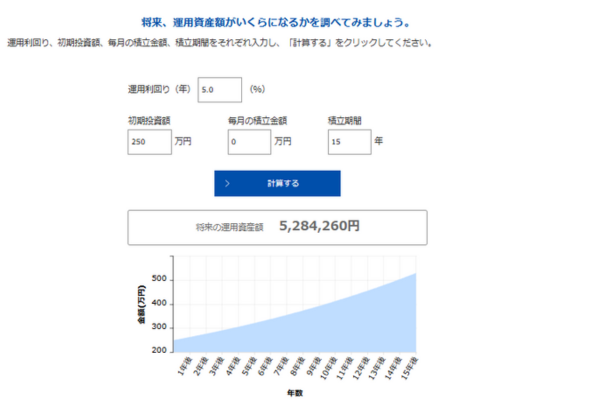

一括投資という選択肢も

もし手元にまとまったお金があるなら、一括投資も選択肢のひとつです。

たとえば、250万円を一括で投資しておけば、

追加投資なしで目標額の500万円に届く可能性もあります。

▼(参考:アセットマネジメントOne「資産運用かんたんシミュレーション」より)

参考:アセットマネジメントOne 資産運用かんたんシュミレーションより「https://www.am-one.co.jp/shisankeisei/」

投資だけに頼らない。バランスが大事

ただし、貯金200万円:投資500万円という比率は少しリスクが高めに感じます。投資は「未来が確実ではない」という性質がありますから、暴落のタイミングによっては資金が目減りする可能性もあります。

だからこそ、いくつかの「想定パターン」を準備しておくのが安心です。

想定していること:

- 暴落時で売却できない場合 → 現金・老後資金などでカバーし、回復を待ってから売却

- 目標額に早めに到達した場合 → 安心を優先し、早めに現金化

無理に最後まで運用を続ける必要はありません。

状況に応じて柔軟に対応できるように、心構えとプランを持っておくことが大切です。

実際の投資例:ジュニアNISAで160万円を運用中!

ここだけの話ですが、ジュニアNISA終了前のラスト2年で、160万円を一括投資していました。「どうせ積み立てるなら、先に入れてしまおう!」という思い切った判断でしたが、結果的には…

▼約2年で+100万円以上の含み益を達成!

(参考:SBI証券「My資産」より)

もちろん、今後は相場が下がることもあるでしょう。でも、15~20年という長期で考えれば、年利5~9%程度のリターンを期待できる可能性は十分あると感じています。

大学入学のタイミングで利益確定しても良し、資産に余裕があればさらに運用を続けても良し。

このように、選択肢が広がるのも投資の魅力だと実感しています。

まとめ:知識は、未来へのプレゼント

新NISAが始まり、投資を始める人が少しずつ増えてきました。

…とはいえ、まだまだ少数派。やっぱり「なんとなく怖い」「難しそう」と感じる人も多いですよね。

でもそれって、“学ぶ機会がなかった”だけなんです。

私も20代の頃は、投資なんて全くの他人事。

「なんとかなるでしょ」って思ってました。

けれど、結婚して子どもが生まれて――

「この子を守っていけるのかな?」と、初めてお金の大切さに真剣に向き合うようになりました。

そこから少しずつ勉強を始め、

今ではこどもが3歳のときから大学資金の準備を始められるくらいには、知識が身についてきたと感じています。

たとえ今、投資をする気がなかったとしても、

「知ること」は、未来の選択肢を増やすことに繋がります。

このブログが、

「ちょっとやってみようかな」「まずは調べてみようかな」

――そんなきっかけのひとつになれたら、とても嬉しいです。

コメント